Le Prêt Garanti par l’Etat (PGE) est un outil formidable d’amortissement des difficultés des entreprises en quête de trésorerie. Cependant, l’inflation et notamment l’explosion des coûts de l’énergie, les tensions sur les recrutements, le tout sur fond de guerre en Ukraine, ont aggravé les difficultés rencontrées. Des entreprises ne pourront pas rembourser leur prêt, d’autres seront fragilisées par le niveau d’endettement qui les empêchera d’investir. Une préoccupation de plus pour les credit managers dans la gestion des encours.

Destiné à sauvegarder les entreprises face à différents aléas, le PGE a été et reste une aide précieuse en ces temps compliqués pour les entreprises. Toutefois, une question s’impose : qu’en est-il aujourd’hui de la solvabilité de ces emprunteurs au moment où le remboursement des prêts a débuté ?

Qu’est-ce qu’un Prêt Garanti par l’État – PGE ?

Afin de soutenir les entreprises françaises affectées par les différentes crises, le gouvernement français a mis en place un programme de garantie d’État des prêts aux entreprises. Ce programme de prêt garanti (proposé par les établissements bancaires) a pour objectif de protéger et préserver la trésorerie des entreprises les plus fragiles. Ces prêts sont proposés dans le cadre de deux situations bien distinctes :

- L’un est fait suite à la crise du Covid-19

- L’autre à la guerre en Ukraine (PGE résilience)

Le PGE dit Covid-19 est accordé de manière générale aux entreprises de moins de 5 000 salariés ou réalisant un chiffre d’affaires supérieur à 1,5 milliard d’euros en France. Les remboursements des prêts ont commencé au bout de la deuxième année pour une durée maximum de 6 ans. Pour les PME, le taux bancaire est compris entre 1 et 2,5 %, garantie de l’État comprise sur un montant représentant au maximum 25% du chiffre d’affaires de l’entreprise concernée.

A ce PGE Covid-19 qui a pris fin dans son accession le 30 juin 2022 s’est ajouté le PGE dit Résilience. Ce dernier est ouvert aux entreprises ayant un besoin significatif de trésorerie en raison des conséquences économiques du conflit russo-ukrainien. Ce conflit génère notamment :

- Une hausse du prix de certaines matières premières (céréales, métaux, énergies…)

- Une rupture de chaînes d’approvisionnement

- Une suspension des paiements en provenance de Russie ou d’Ukraine

- Une perte de débouchés commerciales en raison des sanctions internationales

Son montant maximum est de 15 % du chiffre d’affaires annuel moyen. Il peut être cumulable avec le PGE Covid pour une couverture globale de 40% du chiffres d’affaires. La durée d’amortissement du prêt est de 6 ans ; l’entreprise commence à rembourser ce prêt au-delà de 1 an.

Les entreprises impactées par le conflit en Ukraine doivent ainsi se rapprocher de leur banque pour bénéficier de ce prêt.

La banque examine les demandes de prêt au cas par cas en fonction de la situation financière de l’entreprise et de son besoin de financement.

| Les chiffres clés des PGE- Prêt Garanti par l’Etat | ||

| Information \ Intitulé | PGE Covid-19 | PGE Résilience |

| Date de début | 6 mai 2020 | 24 février 2022 |

| Date de fin | Clôturé le 30 juin 2022 | 31 décembre 2023 |

| Durée du prêt | 6 ans maximum | 6 ans maximum |

| Début remboursement | 1 an après obtention | 1 an après obtention |

| Montant | 25% CA 2019 | 15% CA cumulable avec PGE Covid 19 |

| Quotité garantie de la Couverture état | 70 à 90%, selon la taille de l’entreprise | 90% montant |

| Taux garantie état | 0,5 à 1% selon maturité choisie | 0,5 à 1% selon maturité choisie |

| Taux emprunt bancaire intégrant garantie état | 1 et 2,5 % | ? |

| Franchise de remboursement | 12 mois | 12 mois |

| Nombre PGE accordé | 699 401 | 1200 entreprises en 2022 |

| Montant PGE accordé | 143 Md€ | 570 millions € |

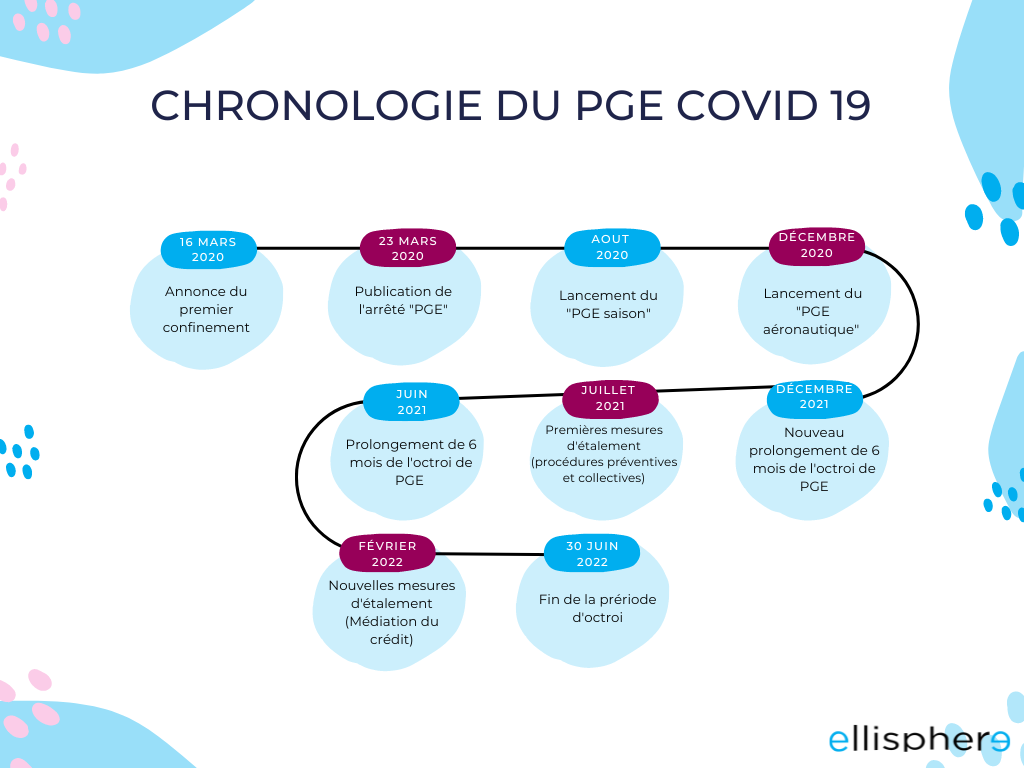

Chronologie PGE - Covid-19

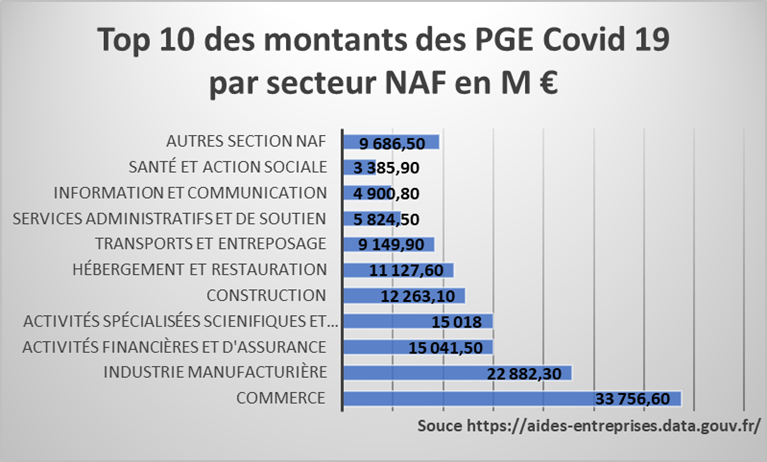

Etat des lieux et chiffres des PGE Covid-19

Avec un taux de refus des banques de 3%, les PGE Covid-19 de par leur nombre et leur montant, ont clairement évité la réduction drastique de l’offre de crédit. Ils ont soutenu la trésorerie des entreprises affectées par la crise et ont permis de contenir les retards de paiement à un niveau acceptable.

En ce début d’année 2023, il reste 98 milliards d’euros de PGE sur les comptes des entreprises, sur les 143 milliards octroyés depuis le début de la crise Covid-19 et clôturé le 30 juin 2022. Aujourd’hui, plus de 95 % des entreprises remboursent correctement leur PGE selon la Banque de France.

Selon le dernier baromètre Bpifrance, Le Lab et Rexecode publié en novembre 2022, les entreprises ayant obtenu un PGE Covid-19 l’ont pour 11% d’entre elles déjà remboursé dans son intégralité, 80 % comptant l’amortir sur plusieurs années. Cependant, il est important de noter que 9 % des PME et TPE redoutent de ne pas être en mesure de le rembourser.

L’analyse de l’utilisation des PGE montrent qu’un grand nombre d’entreprises y ont fait appel par précaution et n’ont consommé qu’une faible proportion de leur prêt. Dans cette distribution de crédit, il faut noter que :

- Le dispositif a effectivement permis de soutenir des entreprises viables affectées par la crise

- Les bénéficiaires de PGE ont vu leur niveau d’endettement augmenter, avec pour les plus saines une forte augmentation de leur trésorerie

- Selon la cour des comptes, les TPE et les PME ont représenté respectivement 88 % et 6 % des bénéficiaires de PGE. Cette population concentre environ 75 % du montant des prêts octroyés de moins de 50 000€

- Les entreprises « zombies » ont également bénéficié de cette aide. Elles représentent moins de 2,5 % des emprunteurs et leur nombre a été limité par la sélection opérée par les banques. Pour mémoire l’OCDE qualifie de « zombie », une entreprise mature (au moins dix ans d’existence) qui subit des difficultés récurrentes – son excédent brut d’exploitation ne couvrant pas la totalité des charges d’intérêts durant au moins trois années consécutives.

- Le coût des PGE Covid-19 est de moins de 3 Md€ pour l’Etat ; ce prêt a permis de soutenir environ 700 000 entreprises à hauteur de près de 143 Md€.

Selon l’étude BPI de janvier 2023, les TPE-PME ont puisé dans leur PGE pour amortir les hausses des coûts en particulier de l’énergie ; 57% d’entre elles l’avaient utilisé à fin 2022. De plus, sur l’ensemble de l’année 2022, après avoir eu recours à la médiation du crédit, ce sont près de 260 entreprises qui ont bénéficié d’un allongement de leur PGE. Précision importante, cette demande d’étalement qui peut aller jusqu’à 10 ans, peut impacter la cotation Banque de France.

Un contexte difficile au moment de rembourser son PGE

Dans les faits, le PGE n’est pas une dette productive (investissement – VAN et TRI) ; il est considéré comme une dette de survie. Il a été la bouée de sauvetage de centaines de milliers d’entreprises en panne de trésorerie. Ce qui a constitué une véritable manne pour des entreprises très exposées s’avère aujourd’hui, pour certaines, un “piège” au moment du remboursement. Dans un contexte d’inflation et de possible allongement des délais de paiement, les mensualités de remboursement commencent à peser de plus en plus fortement sur les comptes des entreprises.

Selon la Cour des comptes, les micro entreprises ayant bénéficié des PGE et des facilités URSAFF devront consacrer mensuellement plus de 9 % de leur chiffre d’affaires au remboursement de leurs dettes. Conscient du problème, le gouvernement a mis en place un plan d’accompagnement des entreprises à la sortie de crise. Depuis sa mise en place, plus de 10 000 entreprises ont pu bénéficier de cet accompagnement individualisé. Le contenu de cette aide, outre l’accompagnement financier et des aménagements des dettes sociales et fiscales de l’entreprise via la médiation du crédit, porte également sur des ajustements concernant les procédures judiciaires afin de traiter au mieux les difficultés des TPE de moins de 20 salariés. C’est en ce sens que la procédure de liquidation judiciaire simplifiée pour les petites entreprises a été créée le 18 octobre 2021. L’ouverture de cette procédure pourra être demandée jusqu’au 2 juin 2023. Celle-ci est plus courte dans sa durée maximum, 6 mois, et moins coûteuse pour l’entreprise liquidée.