Comment préserver sa trésorerie dans un contexte difficile

A fin avril 2023 sur 12 mois glissants, la France enregistre 45 655 ouvertures de redressement judiciaire et de liquidation judiciaire directe (voir l’étude d’Ellisphere). Dans un contexte économique qui reste complexe, il est plus que jamais essentiel pour les entreprises de :

- Se renseigner sur la solvabilité de leurs clients avant d’initier ou de poursuivre une relation commerciale, avec pour objectif de contrôler et d’anticiper les retards de paiement, voire les impayés. Suivre la solvabilité d’un tiers permet de mesurer sa capacité à rembourser ses dettes à court, moyen et long termes. La surveillance de la solvabilité peut être associée à celle de la liquidité, et ce grâce au ratio de liquidité*. Etre insolvable signifie ne pas pouvoir rembourser ses dettes à leur échéance, ou se trouver dans une situation où la vente de ses actifs ne suffira pas à les rembourser.

- Prendre des décisions en toute sérénité en s’appuyant sur des informations fiables est essentiel pour la gestion et la maîtrise de toute activité.

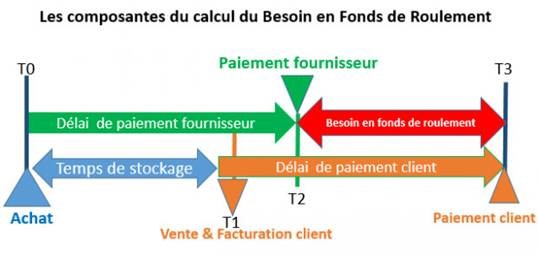

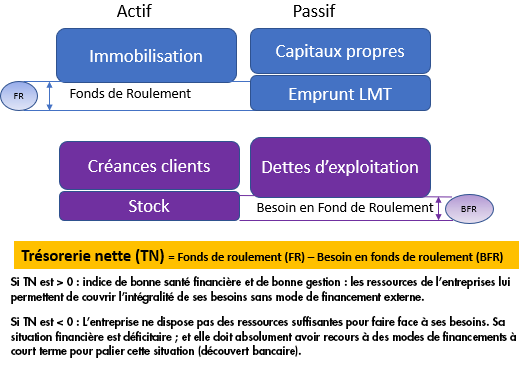

Il est également important pour les entreprises d’optimiser leur stock et le paiement des créances clients afin de contrôler leur besoin en fonds de roulement tout en gérant leur trésorerie. La trésorerie représente les liquidités disponibles de l’entreprise. Elle permet de financer les fondamentaux de l’entreprise, tels que les salaires, les fournisseurs, l’État, etc. Son calcul est simple : il s’agit de la différence entre le fonds de roulement (FR) et le besoin en fonds de roulement (BFR).

Les difficultés de trésorerie peuvent résulter de facteurs structurels ou conjoncturels. La clé d’une bonne gestion de trésorerie consiste à anticiper tous les scénarios afin de pouvoir y faire face.

Une gestion optimale de la trésorerie implique d’évaluer les besoins en fonds de roulement nécessaires au cycle d’exploitation, c’est-à-dire les liquidités disponibles pour couvrir les dépenses courantes. Une mauvaise gestion de trésorerie peut rapidement mettre l’entreprise en danger. En effet, une entreprise qui ne peut plus honorer ses dettes à court terme (manque de liquidités) se trouve en situation de cessation de paiement, même si elle est solvable.

Un solde de trésorerie positif est l’un des principaux indicateurs de la santé financière d’une entreprise. De plus, il est bien connu que les retards de paiement ont un impact néfaste à court terme sur la trésorerie des entreprises.

Actions mises en place par l’état dans l’encadrement des délais de paiement pour soutenir la santé financière des entreprises

La facturation et les retards de paiement peuvent également avoir un impact négatif sur la trésorerie des entreprises, en particulier des TPE et PME. On estime communément qu’en France, les retards et les défauts de paiement sont responsables de près de 25 % des faillites d’entreprise.

Bien que complexe et souvent difficile à maîtriser, le respect des délais de paiement a un impact significatif sur le bon fonctionnement des entreprises, ainsi que sur leur situation financière, sans oublier leur réputation. Depuis 2018, les autorités publiques se sont emparées de cette question, le nombre de contrôles et d’amendes ne cessant d’augmenter. Afin de lutter contre les retards de paiement, l’État a mis en place des sanctions financières fondées sur le principe du “Name & Shame” de la DGCCRF, qui consiste à :

- Dresser une liste d’entreprises qui ne respectent pas les délais de paiement envers leurs fournisseurs (consultable en ligne),

- Infliger des amendes dissuasives pouvant atteindre 2 millions d’euros (4 millions d’euros en cas de récidive) pour une personne morale.

Le “Name & Shame” de la DGCCRF va de paire avec la promotion de bonnes pratiques, qui s’exprime notamment par le concept du “Name & Fame”, ainsi que par le label et la charte “Relations Fournisseurs & Achats Responsables” mis en place par le Médiateur des entreprises et le Conseil National des Achats.

Dans cet objectif général de réduction des retards de paiement, la Banque de France a également commencé à abaisser en 2022 la note de crédit de 10 % des filiales d’ETI et de grandes entreprises, soit environ plus d’une centaine de sociétés. En 2023, cette institution vise à examiner trois fois plus d’entreprises et à dégrader éventuellement la notation de certaines d’entre elles en raison de leurs mauvais comportements de paiement.

Quid des délais de paiement avec le déploiement de la facturation électronique entre les entreprises françaises soumises à la TVA ? Le processus de déploiement de cette mesure débutera pour les entreprises visées le 1er juillet 2024, en ce qui concerne les factures reçues. À cette date, les grandes entreprises auront également l’obligation d’émettre leurs factures au format électronique. Cette obligation d’émission de factures au format électronique sera progressivement étendue aux PME et aux TPE jusqu’en janvier 2026.

Cette généralisation vise notamment à renforcer la compétitivité des entreprises en réduisant la charge administrative liée à la gestion des factures, tout en sécurisant les relations commerciales : réduction des coûts administratifs liés au processus de facturation et limitation des litiges liés aux délais de paiement. La facturation électronique contribuera également à renforcer la lutte contre la fraude à la TVA grâce à des recoupements automatisés.

Les fonds propres et le ratio d’endettement des indicateurs à prendre en compte dans l’analyse financière de solvabilité

Les Prêts Garantis par l’État (PGE) mis en place dès le début de la crise sanitaire en mars 2020 ont démontré leur efficacité dans la survie des entreprises. Toutefois, dans un contexte économique complexe marqué par l’inflation et l’augmentation des coûts des matières premières et de l’énergie, la question de la résilience des entreprises reste entière quant au renforcement de leurs fonds propres**.

Cette orientation stratégique vise à la fois à défendre les entreprises en évitant les liquidations judiciaires grâce à un renforcement de la liquidité et de la trésorerie, ainsi qu’à les positionner de manière offensive pour leur permettre de se développer par le biais d’investissements.

Dans cette dynamique, le rôle principal des fonds propres, complétés par des dettes à long terme appelées capitaux permanents***, est de soutenir l’activité d’une entreprise, de financer une partie des investissements et de renforcer la trésorerie. De plus, des fonds propres suffisants témoignent de la crédibilité, de la stabilité et de l’indépendance d’une entreprise vis-à-vis des tiers tels que les fournisseurs, les clients et les banques. Dans cette optique, le ratio d’endettement est un indicateur clé de la solvabilité d’une entreprise, mesurant son niveau de dépendance financière en comparant ses dettes avec ses fonds propres. Toutes les informations nécessaires pour calculer ce ratio se trouvent dans le bilan de l’entreprise.

L’interprétation du ratio d’endettement doit prendre en compte plusieurs éléments tels que le secteur d’activité de l’entreprise, sa taille, son contexte et sa maturité. De manière générale, un ratio d’endettement acceptable, également appelé ratio “gearing”, se situe entre 30 et 36 %. Ainsi, pour une entreprise évoluant dans un secteur d’activité soumis à une conjoncture incertaine et ayant des charges fixes importantes, il est préférable d’avoir un ratio d’endettement aussi faible que possible.

* Ratio de liquidité = Actif circulant / Passif circulant ; le ratio de liquidité mesure la capacité d’une entreprise à faire face à ses engagements de court terme. Il s’obtient en divisant l’actif circulant par le passif circulant. Un ratio de liquidité inférieur à 1 peut indiquer une situation d’insolvabilité.

** Fonds propres ou capitaux propres – définition comptable. Les capitaux propres sont enregistrés au passif du bilan de l’entreprise et sont constitués par le capital social, les réserves légales et statutaires, le report à nouveau.

***Les capitaux permanents ou ressources stables représentent l’ensemble des fonds dont dispose une entreprise sur un horizon moyen ou long terme ; ils sont constitués des fonds propres auxquels on ajoute les provisions pour risques et charges ainsi que les dettes à moyen et long termes dont les comptes courants d’associés bloqués.

Des solutions adaptées à vos besoins

La plateforme de Risk Management incontournable sur les entreprises du monde entier.

Solutions sur mesure

Des solutions personnalisées et adaptées à vos enjeux pour optimiser votre prise de décision.

Recevez chaque mois, gratuitement, le meilleur de l’actualité d’Ellisphere